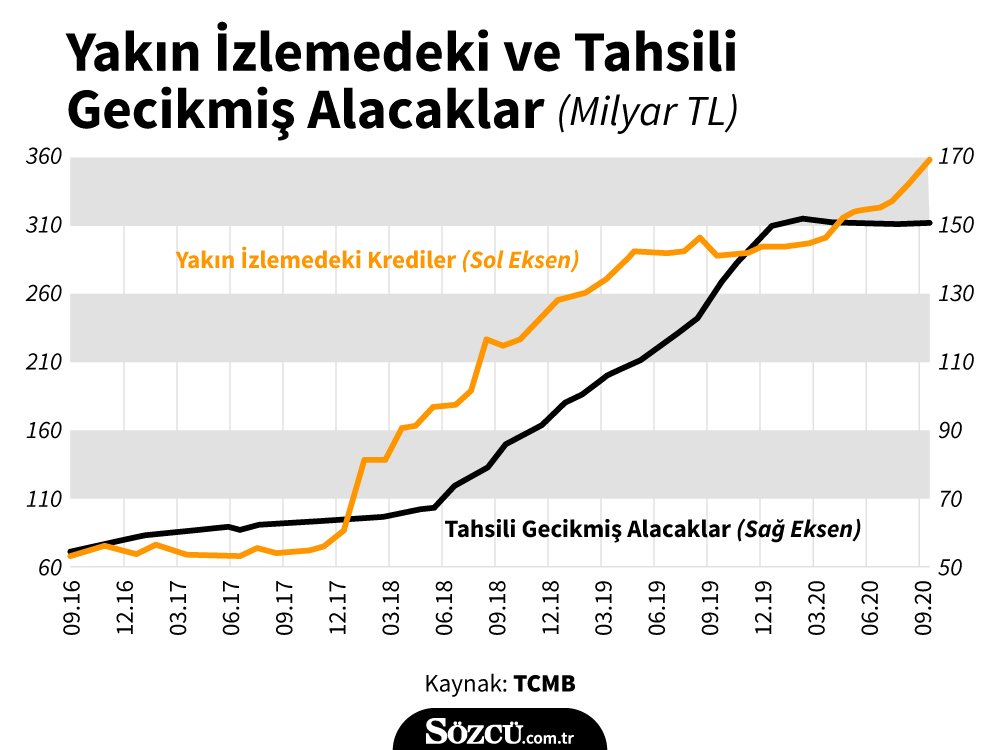

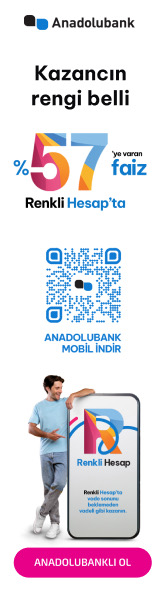

Merkez Bankası’nın (TCMB) dün yayımladığı Finansal İstikrar raporunda yer alan verilere göre, Türk bankacılık sektörünün sorunlu kredi stoku, 2020 yılı Eylül ayı sonu itibarıyla yaklaşık 510 milyar TL’ye ulaştı.

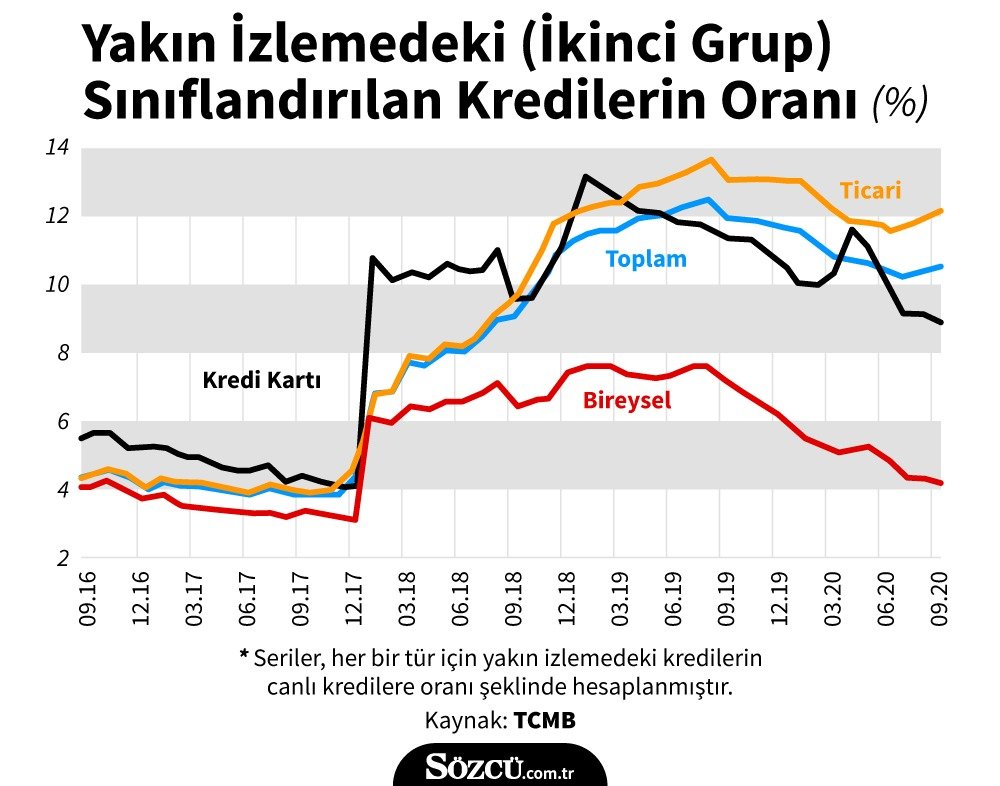

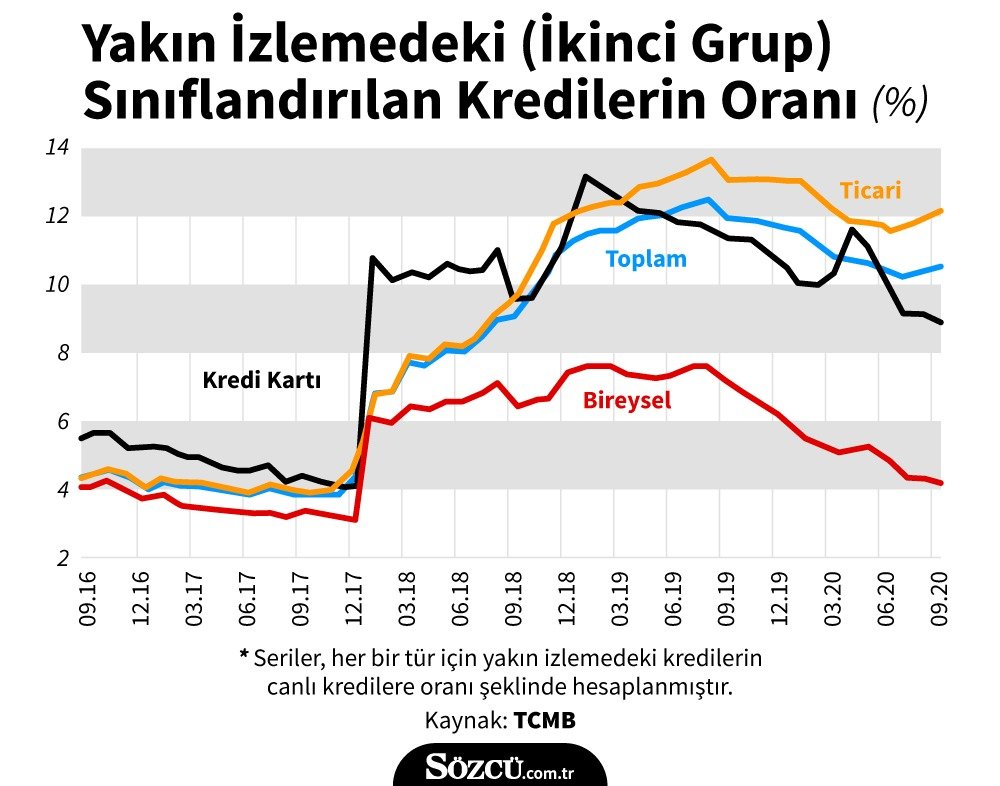

Mart ayında yaklaşık 295 milyar TL olan “yakın izlemedeki” krediler, eylül sonunda 360 milyar TL’ye yükseldi.

“Tahsili gecikmiş” krediler ise pandemi döneminde yeniden yapılandırma imkanlarının artırılması ve yasal takip süresinin 90 günden 180 güne yükseltilmesi sayesinde mart-eylül aralığında 150 milyar TL civarında yatay bir seyir izledi.

Eylül sonunda toplam kredi hacmi 3 trilyon 553 milyar TL’ye ulaşırken, sorunlu kredilerin toplam kredilere oranı yüzde 13,8 oldu.

Faizlerin hızla artması, kredi büyüme hızının yavaşlaması ve yapılandırma ile ötelemelerin vadesinin gelmesiyle bankalardaki sorunlu kredilerin artması bekleniyor.

TCBM: TAHSİLİ GECİKMİŞ KREDİLERDE ARTIŞ OLABİLİR

Raporda, önümüzdeki dönemde tahsili gecikmiş kredi oranında artış olabileceği şu ifadelerle belirtildi:

“Kredilerin yakın izleme ve tahsili gecikmiş olarak sınıflandırılmasına yönelik düzenlemenin gelişimi, yapılandırılan veya ötelenen kredilerde geri ödeme vadelerinin yaklaşması ile kredi büyümesindeki yavaşlamaya bağlı olarak önümüzdeki dönemde tahsili gecikmiş kredi oranında artış gözlenebileceği öngörülmektedir. Bununla birlikte, ekonomideki toparlanmanın katkısıyla tahsili gecikmiş kredi artışının makul düzeylerde kalması beklenmektedir.”

BDDK’NIN SÜREYİ UZATMASI RAHATLATTI

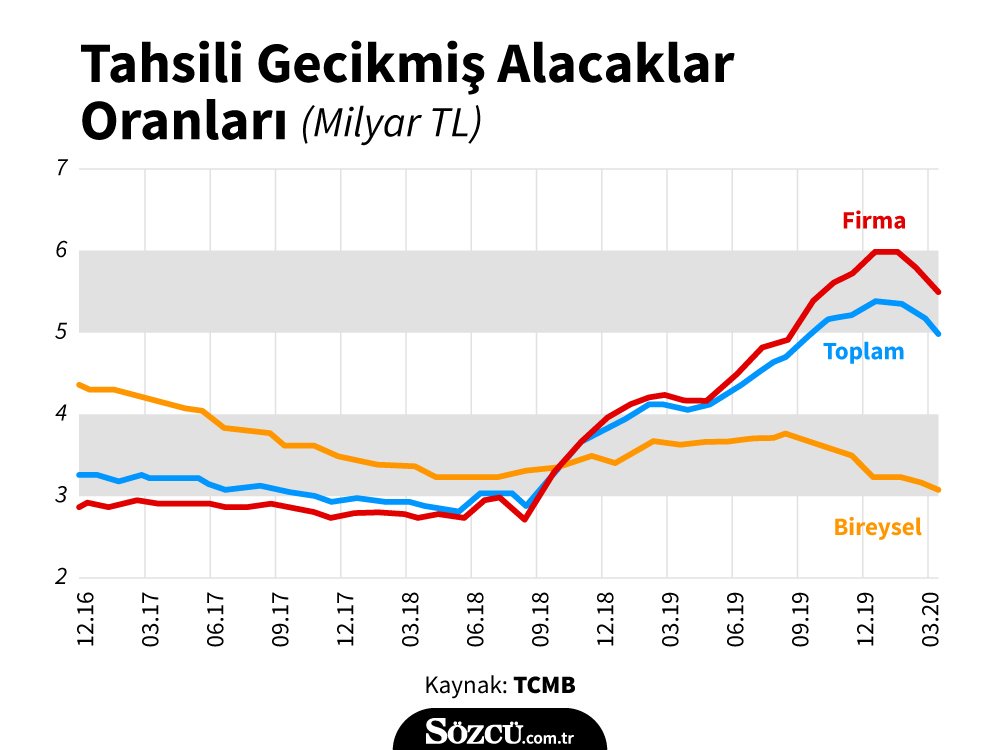

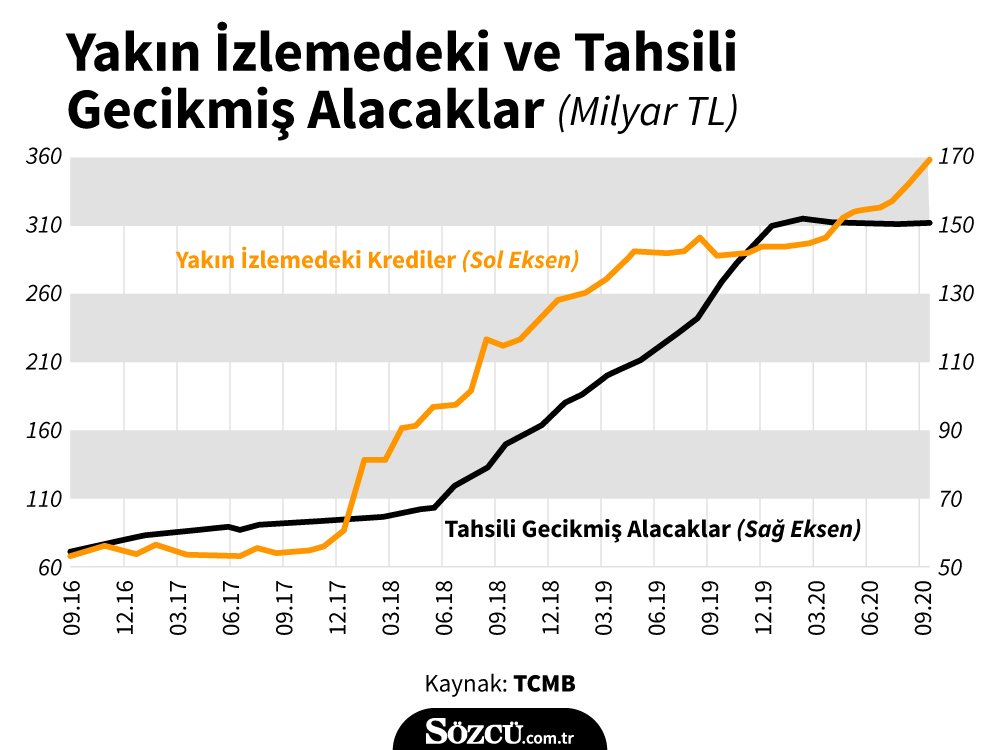

Raporda, 2019 yılı sonunda yüzde 5,4 seviyesine yükselen tahsili gecikmiş kredi oranlarının, Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) kredilerin yakın izleme ve tahsili gecikmiş olarak sınıflandırma sürelerini uzatan düzenlemesi, yapılandırma ve taksit öteleme uygulamalarına ek olarak mevcut Rapor döneminde kredi hacminde yaşanan kuvvetli artış ve iktisadi faaliyetteki hızlı toparlanma sayesinde 2020 yılının Eylül ayı sonunda yüzde 4,1’e gerilediği belirtildi.

TCMB ayrıca, “döviz kuru gelişmelerine bağlı olarak yabancı para kredilerin TL karşılığının yükselmesi de TL cinsi canlı kredi bakiyesini artırarak tahsili gecikmiş kredi oranı düşüşünde rol oynamıştır” dedi.

Firma ve bireysel kredilerde tahsili gecikmiş alacak oranı 2020 Eylül ayı itibarıyla sırasıyla yüzde 4,6 ve 2,3 olarak gerçekleşti. Bu dönemde büyük firma ve KOBİ (küçük ve orta büyüklükte işletmeler) tahsili gecikmiş kredi oranları sırasıyla yüzde 3,7 ve 6,5 oldu. KOBİ’lerin tahsili gecikmiş kredi oranı 2020 yılı başında yüzde 9,2 ile zirve yapmıştı.

KREDİLER 5 GRUPTA SINIFLANDIRILIYOR

Bankalar kredilerini, “Kredilerin Sınıflandırılması ve Bunlar için Ayrılacak Karşılıklara İlişkin Usul ve Esaslar Hakkında Yönetmelik” kapsamında 2009 yılından bu yana beş grup altında sınıflandırıyor.

Birinci (standart nitelikli) ve ikinci (yakın izleme) grupta canlı krediler; üç (tahsil imkânı sınırlı), dört (tahsili şüpheli) ve beşinci (zarar niteliğinde) gruplarda tahsili gecikmiş olan krediler sınıflandırılıyor.

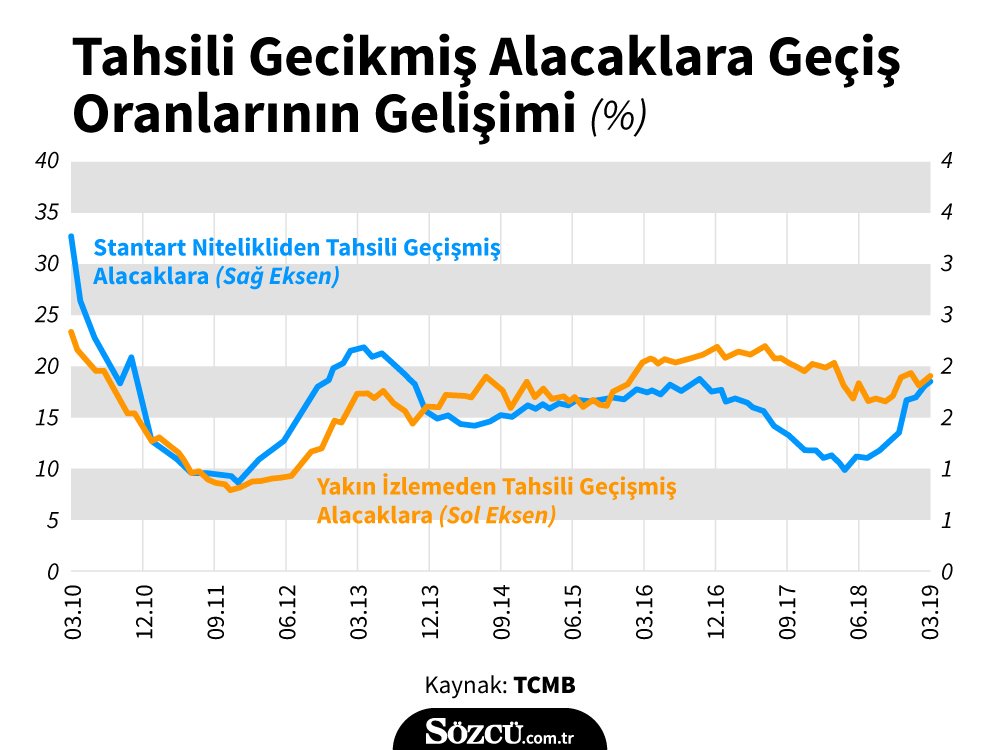

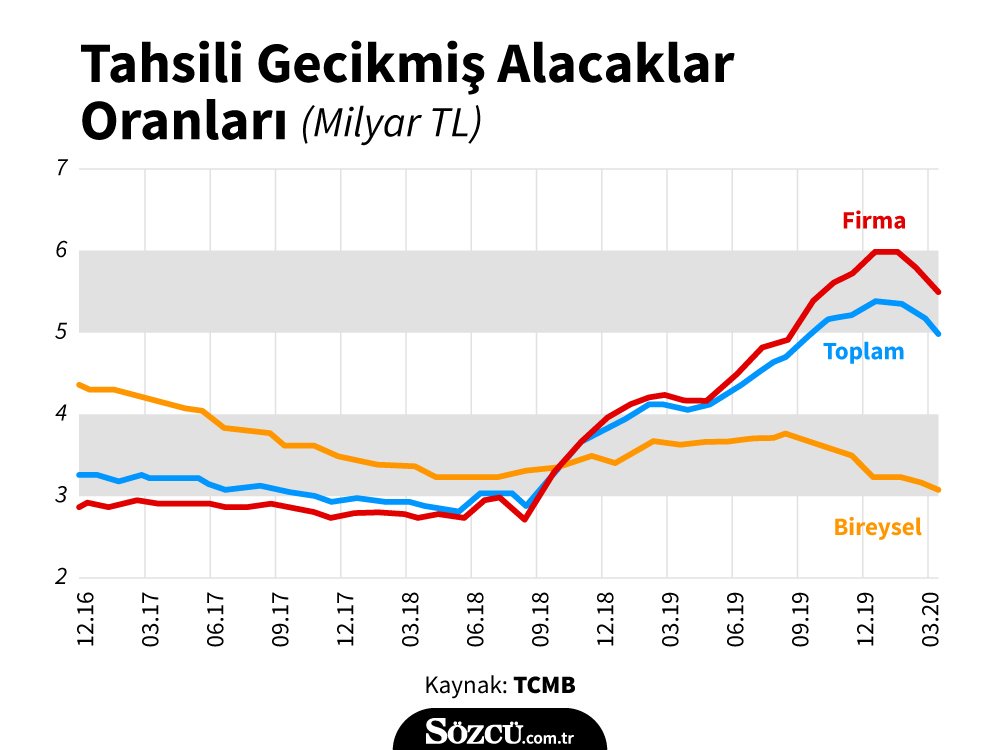

2019 Mart dönemi için hesaplanan Türk bankacılık sektörü kredi portföyü geçiş matrisine göre, önceki yıl yakın izlemedeki kredi olarak sınıflandırılan kredilerin yaklaşık yüzde 19’u tahsili gecikmiş kredi sınıflarına geçiş yapmıştı. Bir önceki yılda tahsili gecikmiş olarak sınıflandırılan kredilerin yeniden canlı kredi olarak sınıflandırılma ihtimali yüzde 0,6’da kalmıştı.

YAKIN İZLEMEDEKİ KREDİLER NEDİR?

“Kredilerin Sınıflandırılması ve Bunlar için Ayrılacak Karşılıklara İlişkin Usul ve Esaslar Hakkında Yönetmelik”te “İkinci Grup-Yakın İzlemedeki Krediler” şu şekilde tarif ediliyor:

Bu grupta;

1) Kredilendirilebilir nitelikte finansman yapısına sahip gerçek ve tüzelkişilere kullandırılmış olan, ancak, makroekonomik şartlardaki veya borçlunun faaliyet gösterdiği sektörlerdeki veya bunlardan bağımsız olarak borçluya ilişkin olumsuz gelişmeler nedeniyle borçlusunun ödeme gücünde veya nakit akımında olumsuz gelişmeler gözlenen ya da bunun gerçekleşeceği tahmin edilen veya

2) Kredinin kullandırıldığı esnada borçlunun önemli ölçüde finansal risk taşıması gibi nedenlerle yakından izlenmesi gereken veya

3) Anapara ve/veya faiz ödemelerinin kredi sözleşmesinde yer alan şartlara uygun olarak yapılmasında sorunlar doğması muhtemel olan ve bu sorunların giderilmemesi durumunda teminatlara başvurulmaksızın borcun tümüyle tahsil edilememe riski bulunan veya

4) Borçlusunun kredi değerliliği kredinin verildiği güne göre zayıflamamış olmakla birlikte düzensiz ve kontrolü güç bir nakit akımı yapısına sahip olması nedeniyle zayıflama ihtimali olan veya

5) Kredi değerliliğinin zayıflaması olarak yorumlanamayacak nedenlerle anapara ve/veya faiz ödemelerinin tahsili, vadelerinden veya ödenmesi gereken tarihlerden itibaren otuz günden fazla geciken ancak doksan günü geçmeyen veya

6) TFRS 9 kapsamında borçlusunun kredi riskinde önemli derecede artış olan veya

7) Geri ödemesi tamamen teminata bağlı olan kredilerde teminatın net gerçekleşebilir değeri alacak tutarının altına düşen veya

8) Birinci Grupta veya İkinci Grupta izlenirken yeniden yapılandırmaya konu edilen ve donuk alacak olarak sınıflandırma koşullarını taşımayan veya

9) Donuk alacak gruplarında izlenirken yeniden yapılandırmaya konu edilen ve 7’nci maddede belirtilen koşulların gerçekleşmesini müteakiben canlı alacak olarak sınıflandırılan, krediler sınıflandırılır. Emre Deveci / Sözcü

04:46

04:46

News

News

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM

GÜNDEM